全球创新药疗法的市场现状及未来前景

发布时间:2019-05-23转自:医谷 文|周会棋

2012-2017年,全球医药市场的年均复合增长率约为3.2%,初步统计2018年全球医药市场规模为1.17万亿美元,预计到2019年全球医药市场规模将超1.2万亿美元。在全球药品总支出增速平缓背景下,市场对新药获批带来增长的渴望日益加强,伴随着市场独占期结束对医药企业带来的压力,首创新药持续受到资本市场关注。2019年5月15-17日,为期三天的第21届上海国际生物技术与医药研讨会召开,在17日的国际创新生物技术疗法研讨会上,美国波士顿咨询公司资深董事经理胡奇波以《全球创新药疗法的市场现状和未来前景》为题,对细胞疗法、基因编辑、RNAi技术等创新疗法进行了介绍,医谷对演讲内容结合相关创新疗法公开资料进行了整理编辑,以供参考。

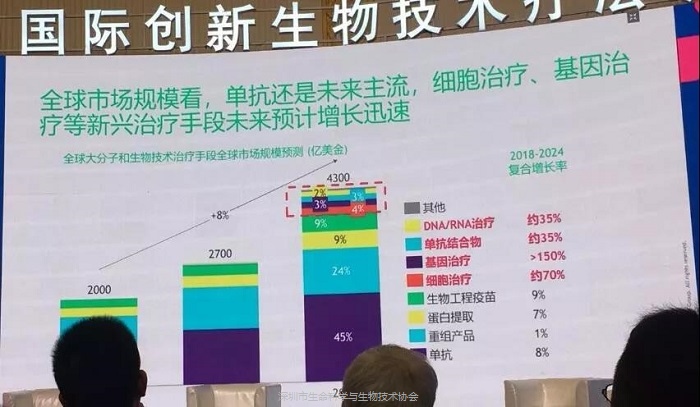

市场增速及规模

近年全球大分子和生物技术治疗手段市场,其增速及规模在2018年以前,占比最大的是单抗、重组产品、蛋白提取技术,一些创新疗法如细胞治疗、基因治疗、单抗结合物、DNA/RNA治疗等比例较低,但2018年开始上述几种疗法的比例权重出现增加,预测2018-2024年全球范围内细胞治疗的复合增长率将达到70%,基因治疗超150%,单抗结合物和RNAi治疗超35%。

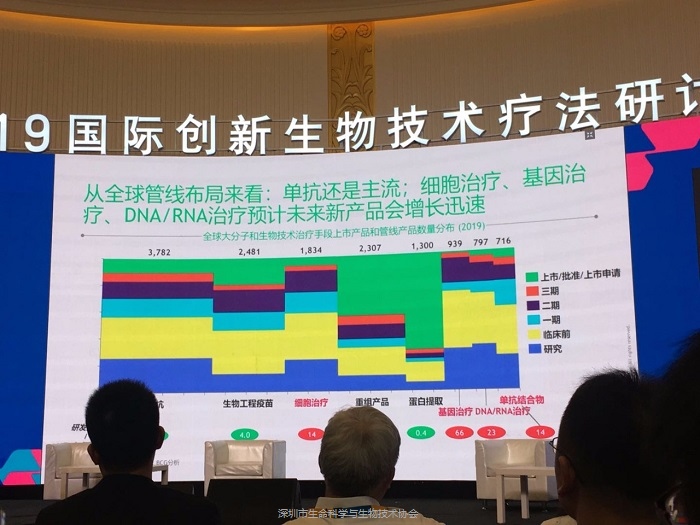

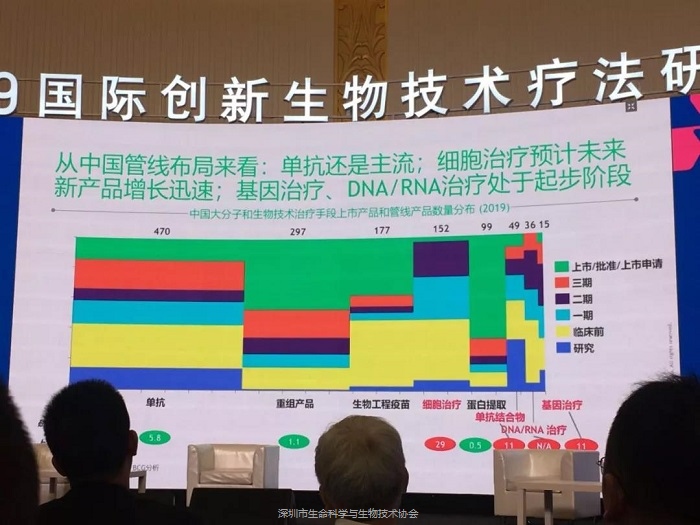

上市产品及管线数量

目前全球大分子和生物技术治疗手段的上市产品和管线数量中,总体数量最多的是单抗和疫苗,其次为细胞治疗,同时基因治疗、DNA/RNA治疗和单抗结合物的数量也非常多。其中,中国目前的格局相当于全球格局回溯3-5年,单抗和重组产品为主流,细胞治疗、基因治疗等创新疗法的研发管线数量相对较少,但增长速度非常快,同时国内细胞治疗进度紧跟着全球步伐,近年来研发管线数已逐步提升,目前仅次于疫苗,总体处于临床一期、二期。此外,中国基因治疗和RNAi治疗目前尚处于早期阶段,大多在临床前、临床一期。

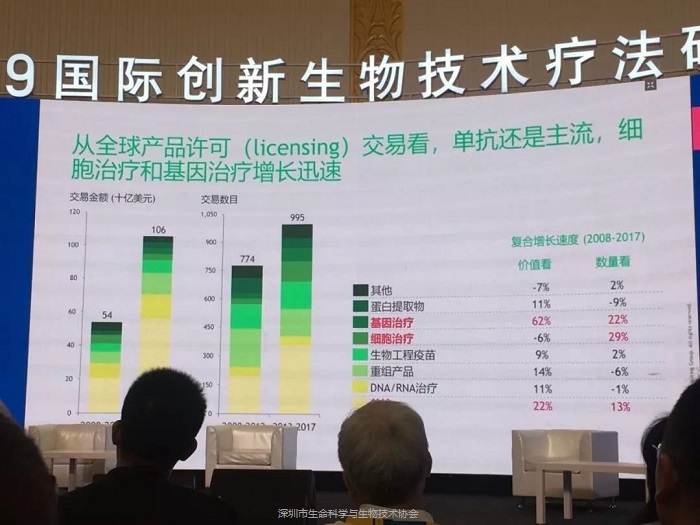

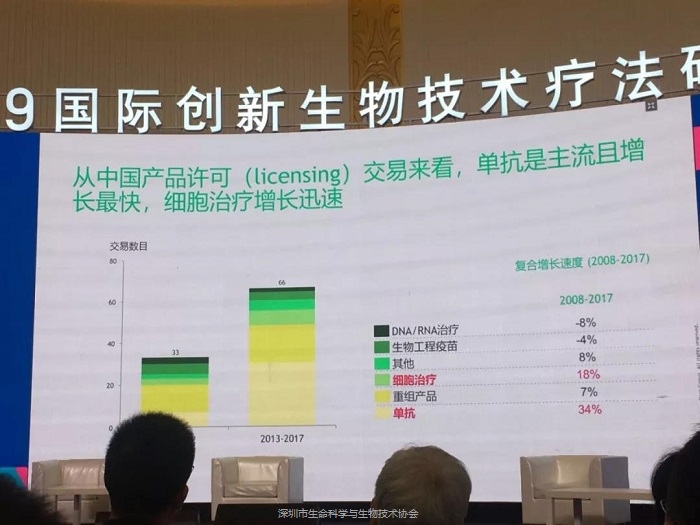

产品许可交易

单抗、细胞治疗和基因治疗的增长速度非常快,但单抗的增长速度不如细胞治疗和基因治疗。未来细胞治疗、基因治疗速度或将超越单抗,这与产品市场规模和管线数量保持了一致。在中国,目前单抗是主流且增速很快,但细胞治疗的授权也在逐步上升,目前速度虽然不如单抗,但预计未来的授权合作会进一步加快甚至超越单抗。此外,中国目前还未出现基因治疗领域的授权许可。

总体来说,未来全球范围内单抗将依然是主流,但创新疗法具有极大前景,尤其是以CAR-T为代表的细胞治疗,同时基因治疗、RNAi治疗、蛋白质降解及微生物群等也将增长迅速。

一、CAR-T治疗的市场现状及突破点

CAR-T疗法属于比较新的肿瘤治疗方法。自上世纪80年代始,肿瘤治疗经历了激素治疗、靶向细胞毒素药物、靶向抗信号治疗、抗血管生成,近年来检查点抑制剂疗法取得了较大的突破和疗效,目前已有6种PD-1/PD-L1单克隆抗体获得FDA批准,截至2018年9月,全球共开展了2250项抗PD-1 /PD-L1药物活性试验。CAR-T真正进入人们视野是在2009年,Steven Rosenberg用CAR-T治疗缓解了淋巴瘤患者的病情进展;2010年Carl June用CAR-T治疗3位慢淋白血病患者,两人缓解一人未复发;最着名的是2012年治疗急性白血病小女孩Emily Whitehead的例子,直至目前Emily尚未出现癌症复发。2009-2012年期间这些CAR-T缓解癌症病情的例子极大地推动了CAR-T的产业发展和获批上市。2017年的8月和10月,FDA分别批准了诺华的Kymriah和Kite的Yescarta这两种CAR-T治疗产品上市。

1、市场销量

CAR-T产品由于其四十万美元左右的高昂治疗费用以及各国医保支付执行时的困难局面,上市后的销售情况一直颇受市场关注。

目前两款CAR-T产品上市已有2年时间,其销量呈现逐年升高的态势。Kymriah在2017年和2018年分别获得用于治疗罹患B细胞前体急性淋巴性白血病和治疗复发或难治性弥漫性大B细胞淋巴瘤的成人患者(先前接受过两次或以上的系统治疗)这两个主要适应症的批准,其销量在2018年第一季度的时候只有1200万,但到2019年第一季度已经涨到了4500万。随着Kymriah获批国家(目前已经有美国、欧盟、加拿大、日本)和适应症的进一步拓展,未来其业务量预计会进一步增加。

Yescarta在2017年获得了一个比较大的适应症的获批,FDA批准用于既往接受二线或多线系统治疗的复发性或难治性大B细胞淋巴瘤成人患者的治疗,包括弥漫性大B细胞淋巴瘤、原发纵膈大B细胞淋巴瘤、高级别B细胞淋巴瘤,以及源于滤泡性淋巴瘤的大B细胞淋巴瘤。得益于较多的适应症,其2018年第一季度的销售额已经达到4000万美元,2019年第一季度时达到9600万美元,2018年全年达到了超2.5亿美元的销售额。目前Kymriah已被纳入美国、英国和日本的医保,而Yescarta仅被纳入美国医保,未来若Yescarta的医保覆盖范围能继续扩增,其销量预计会更进一步提升。

2、资本入局

除了这两大巨头,其他公司也纷纷入局。2017年8月吉利德以120亿美元并购了kite,2018年3月Celgene以90亿美元并购了JUNO ,2018年9月罗氏以7.58亿美元收购Tusk Therapeutics,此外,GSK通过与Adaptimmune、Bluebird启动合作布局CAR-T管线,医药界老大哥辉瑞也通过与Cellectis、Allogene的授权、小股份持有等方式进入市场。同时,国内药明康德与JUNO合作成立了药明巨诺,复星医药与Kite合作成立了复星凯特,西比曼与诺华宣布达成战略许可和合作协议,南京传奇与强生旗下杨森签订全球合作协议。

粗略估计,目前全球专注于CAR-T疗法的公司总市值为300到500亿美元。CAR-T领域的融资也备受资本市场青睐。Poseida C轮获得诺华领投的1.42亿美元的融资,Allogene更是在A轮就已获得3亿美元融资,IPO时融资额达到了3.24亿美元。

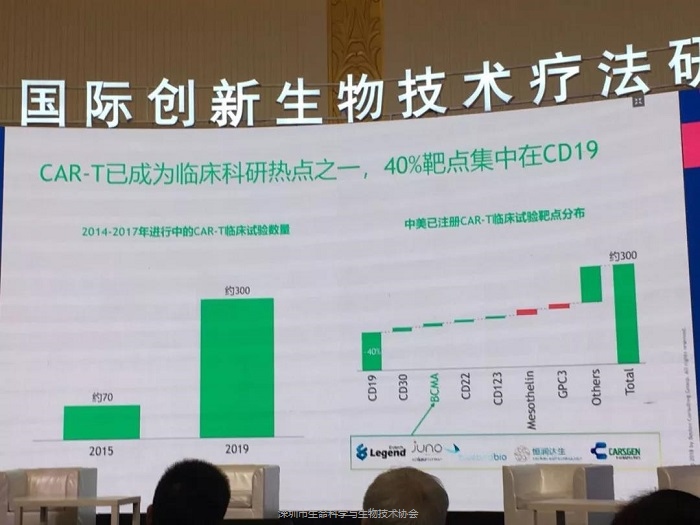

3、全球研发热

统计全球CAR-T临床试验数量,2015年仅有约70项,到2019年时已超过300项,但大部分的靶点还是集中于血液瘤,尤其以CD19为主,在300多个临床试验中,有40%是CD19靶点。中国目前获得了临床申请和临床获批的项目有31项,其中26项为CD19靶点的项目,BCMA靶点为4项,GPC3仅一项,企业可能出于全球已上市的两款CAR-T产品均为CD19靶点,后发从该靶点入手或可减少药物研发失败风险的考虑,因而靶点扎堆比较严重,但实际上许多公司正在开展的实体瘤研究,才是未来市场竞争的重点。

近年来国内的CAR-T研发转化政策环境也在逐步放开,自2018年3月南京传奇BCMA靶点的CAR-T产品首家获批后,中国CAR-T产品的批准量逐渐增加,截止2019年5月已有13项临床申请获批,其中南京传奇和药明巨诺已进入临床二期。

4、挑战与机会共存

CAR-T的市场前景无疑是非常乐观的,但面临的挑战也不少:

1、时间长:目前CAR-T细胞的制备大体需要3-4周时间,部分患者可能在这期间因病情迅速恶化而最终无法接受治疗。

2、费用高:一方面在于前期高额的研发投入需要逐步回本,另一方面在于生产成本较高,包括人员、设备、耗材、失败率等,目前大范围的标准化、自动化的生产还有一定难度。同时,CAR-T治疗从检测到开始接受治疗,再到维持治疗,每一步的费用都极为不菲。

3、部分患者制备成功率低:部分患者自身的免疫系统较弱或受损时,就无法提供足够的健康T细胞,因此很难产生足够的CART细胞回输。

4、靶点局限:目前很多企业局限在血液瘤靶点及CD19靶点,市场缺乏如CD19和BBCMA这样表达量、表达丰度高的特异性、高质量靶点。

5、实体瘤壁垒:实体瘤由于其本身的偏酸性、缺氧的微环境,以及成纤维化细胞的物理屏障等阻碍了CAR-T细胞对肿瘤组织的渗透。

挑战的另一面就是机会,缩短制备时间,优化生产的自动化、标准化,扩展高质量靶点等都是突破口,同时差异化的产品或差异化的服务,也能使产品在激烈的竞争中脱颖而出。

近年出现的通用型CAR-T为解决传统CAR-T疗法的局限性打开了一扇门。通用型CAR-T的T细胞并不来自患者而是由健康人群提供,在敲除了一些免疫相关基因后,这些异体来源的CAR-T细胞就可回输到患者体内而不会产生排斥反应。通用型CAR-T的优势在于成本的节约,它可以规模化生产,同时制备周期短,可提前制备,减少患者等待时间,此外还可以提前筛选更优质的抗体和细胞,进一步提高治疗成功率。目前,国际上Allogene、Cellectis、Percision等公司正在进行通用型CAR-T疗法的研发,相比传统CAR-T疗法,通用型CAR-T大多处于临床一期阶段。

6、产业化环节多,流程复杂

CAR-T产业化环节众多,企业在研发期做出CAR-T产品后,后期的产业化是一个很大的瓶颈。CAR-T的生产环节分为院内和院外。院内环节包括生物标记物测试、白细胞分离、CAR-T成品回输、不良反应控制等;院外环节包括实验室外周血单核细胞采集、T细胞激活、病毒转导、CAR-T细胞扩增等,同时还有冷链、物流等环节需要把控,相比一般的生物药、化药,其产业化流程需要多方协作支持,包括商业支持、医疗支持、物流后勤支持、细胞分离和冷链支持以及患者配合支持。

国外的CAR-T生产企业采用了多种措施来简化流程,应对产业化挑战。Kite在生产工艺方面采用了生产自动化、一体化的方式,其在美国中部有一家生产企业,每年的剂量可达7000-8000剂。诺华CAR-T产品的产业化优化则是采用限制合作中心数量的方式。诺华的合作中心大约有30家,合作中心数量的限制保证了CAR-T产品的物流畅通性,减少了物流复杂度,保证了产品输送的及时性。还有一些企业如Vitruvian公司引进了数字化驱动云系统解决方案,将病人、医院、厂家等整个环节衔接起来,使各方信息沟通加速,便于医院、CAR-T生产企业及患者之间的沟通,并减少物流不畅。

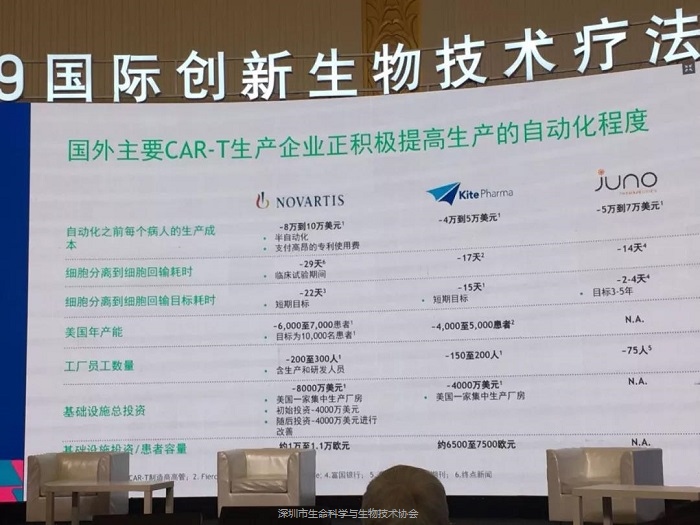

对三大巨头——诺华、Kite和JUNO在CAR-T生产环节的自动化优化项目,包括自动化之前每病人的生产成本、细胞分离到细胞回输耗时、员工数量等进行对比。三者基本的患者容量在6000-1.2万美元之间,产能都在几千左右。

以上为中国企业未来CAR-T的产业化提供了一个范例,同时也提出了思考,即如何使得产业化在满足未来的需求的同时也能标准化质量工艺,并达监管要求。

二、基因治疗

基因治疗是指将目的基因递送至细胞以取代有缺陷的基因或补充缺损基因。基因疗法的应用非常广泛,目前的临床活动主要聚焦于肿瘤、眼科和代谢领域的罕见病、遗传病。肿瘤相关疾病由于治疗需求远未得到满足,而一些比较小的瘤种,尤其是遗传性疾病相关的瘤种,与基因治疗原理契合度高,因而临床研究突破较多。眼科疾病中有很多属于遗传性眼科疾病,而代谢类疾病中也常见罕见病,这些都可以通过基因编辑进行改善,因此这两方面的研究进展也很迅速。此外,基因治疗在中枢神经系统、血液、心血管、骨科、感染、皮肤、呼吸系统、生殖系统、内分泌等多个领域都有广阔的应用前景。

1、市场现状

整体来看基因治疗的市场潜力是非常大的,2017年基因治疗领域的全球融资总额达到了27亿美元,预估2024年的市场规模可达到140亿美元,占整体生物科技和大分子药品的比例约为3-4个点。

基因治疗领域投融资情况在2014年以前都比较小,2014年4月巴斯德以6.3亿美元收购Chatham公司引发了市场的巨大爆发,之后相继出现了许多大金额的交易,2015年BioMarin以8.4亿美元收购Prosensa,2016年辉瑞以6.45亿美元收购Bamboo,尤其是2018年的两起,并购金额远超前者:诺华87亿美元收购Avexis,武田620亿美元收购夏尔。同时,今年第一季度,罗氏以43亿美元收购了Spark。

虽然目前的金融交易比较激烈,但实际竞争格局比较分散,与细胞治疗相比,基因治疗尚处于百家争鸣的阶段,企业虽然多但更加分散,一方面因为很多院校、研究机构会参与进来,比如宾夕法尼亚大学、美国佛罗里达大学、哥伦比亚大学等,另一方面大部分的临床研究项目都有与大企业合作,如吉利德、辉瑞、诺华、GSK、新基药业、赛诺菲等几乎都通过授权、收购、合作的方式完成在基因治疗领域的布局,同时也有很多初创公司通过自主研发的方式进入赛道。根据动脉网全球医疗健康企业数据库的筛选整理,目前全球共有99家和基因治疗相关的企业,其中国外企业85家,中国企业14家,包括诺斯兰德生物、达博生物、依科基因、成都恩多施、澳元和力等,其中有些已进入临床三期。随着大型药企与小型生物技术公司开展合作,基因治疗领域的竞争格局逐渐集中,它的估值也在越来越高。

来源:动脉网

2、创新研发

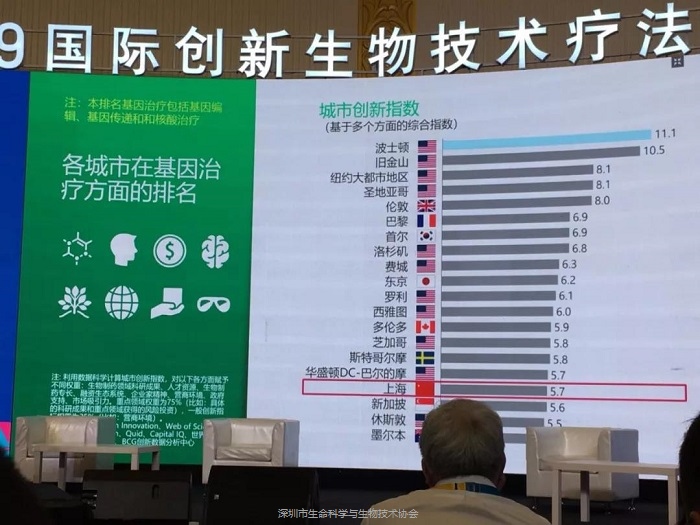

基因治疗目前的全球管线非常丰富,正在开发的不同的产品线约有730个品种,正在进行的不同适应症的临床试验超2500项,大部分处于临床前阶段。从不同国家、不同城市进行统计分析,中国的研究创新相比美国稍显不足,但上海在全球城市创新指数排名中位列第17,成为中国唯一一个进入前20强的城市,但实际上除了美国波士顿和旧金山地区外,其他城市之间的差距并不明显。

比较不同国家在基因治疗领域的临床研究数量,全球总计805项,美国正在进行的有589项,占该领域的绝对统治地位,中国是除美国之外的第二大国家,但落差较大,为41项,仅略微超过英国和法国,这与CAR-T领域区别很大,CAR-T领域中国占全球比例非常高,单试验数量上根据德勤报告最新发布的《2019 Global life sciences outlook》显示,截至2018年9月24日,中国在CAR-T细胞治疗领域居首位,约为280项,高于美国(约170项)。这表明,在基因治疗领域,中国如果能够获得像CAR-T领域一样的研究突破和更多市场关注的话,该领域中国也有望迅速壮大。

3、行业挑战

基因治疗领域也面临一定挑战。

1、安全性:基因治疗面临技术上的免疫原性、标准化、纯化、递送系统等问题,同时转植基因的安全性问题、长期不确定性问题也是一大难点。

2、在生产制造上:基因产品也存在像CAR-T生产一样的问题,制备过程比较复杂,产能扩增难度大,同时制备流程需要耗费大量人力。

3、监管研发:美国、欧盟批准的基因疗法数量极少,监管相对比较严格,去年年底的贺建奎基因编辑婴儿事件也再度绷紧了监管部门的神经。

4、商业准入:基因疗法的商业化模式和化药、生物药都不太一样,需要漫长的临床观察以向支付方证明疗法的价值,未来,率先攻克产品的上市许将是一个重要的突破口。

5、费用高昂:已上市的基因治疗药物大都是天价,30万-100万美元的费用让患者很难接受。2012年Glybera获得欧盟药物管理机构批准用于脂蛋白酯酶缺乏症,2014年正式上市,平均一次疗法费用高达100万美元,上市一年后才迎来了第一位用户,最后退出市场。Spark的Luxturna于2017年获批,用于治疗基因缺陷引起的视网膜病变(IRDs),一次性治疗的费用为85万美元,单眼单次注射费用为42.5万美元,不过Spark曾公开表示,如果Luxturna不起作用将退还患者部分费用。从某种角度来说,药企研发成本高,罕见病患者稀少,这让药物高价销售成为抵消研发成本的方法之一。

三、蛋白质降解

基于小分子的蛋白水解靶向嵌合体(Proteolysis-TargetingChimeras,PROTACs)技术的靶向蛋白降解技术在近20年间得到飞速发展,成为当前新药研发领域的“新星”技术。其原理是模仿正常的生物降解过程,通过生物工程方法将泛素蛋白粘到靶蛋白上以降解靶蛋白。该领域的应用大部分聚焦于神经退行性疾病,用于降解神经退行性疾病中额外的、废弃蛋白。蛋白质降解技术在2016-2018年间得到了相对迅速的关注,其优势在于可有效地抑制目标蛋白,又可快速降解清除,理论上只需要催化量的药物,就可以降解细胞内几乎所有的蛋白质(包括膜蛋白),故具有较高的安全性、耐药性和广阔的应用前景。

蛋白质降解技术在2016-2018年间得到了相对迅速的关注,其优势在于可有效地抑制目标蛋白,又可快速降解清除,理论上只需要催化量的药物,就可以降解细胞内几乎所有的蛋白质(包括膜蛋白),故具有较高的安全性、耐药性和广阔的应用前景。

目前全球有多家大型公司如基因泰克、辉瑞、阿斯利康、葛兰素史克、新基、勃林格殷格翰和创新公司如Arvinas、C4、Kymera、Cedilla、Nurix、Vividion等涉足该领域,发展最优的是2013年成立的Arvinas。Arvinas与辉瑞和基因泰克建立了合作关系,并拥有全球首个进入临床的靶向雄性激素受体的PROTAC分子ARV-110,用于降解过多分泌的雄性激素以降低前列腺癌症风险及症状。今年4月, ARV-110治疗前列腺癌已进入一期临床试验。2018年Arvinas成功IOP上市,融资1.2亿美元,其他几家公司则处于先导化合物发现和临床前研究阶段,资本进入处于A-C轮。蛋白质降解在国内目前属于较新领域,涉足公司较少。

四、RNAi技术

RNA干扰(RNA interference,RNAi),是由双链RNA(dsRNA)介导的、由特定酶参与的特异性基因沉默现象,可在转录水平、转录后水平和翻译水平上阻断基因的表达,使用RNAi技术可以特异性剔除或关闭特定基因表达,但并不能完全去除基因的功能。

因临床研发周期短、候选靶点丰富,且具有高特异性、高效性和长效性等优势,RNAi技术目前已被广泛用于探索基因功能和传染性疾病及恶性肿瘤的治疗领域,同时在心血管病、炎症类疾病、病毒性疾病、代谢病等领域也有一定应用。

2018年8月10日,FDA批准了全球首款RNAi药物——Alnylam公司作用于肝脏的siRNA药物ONPATTRO (patisiran),用于治疗遗传性转甲状腺素蛋白淀粉样变性(hATTR)引起的神经损伤。

该领域目前布局的技术研发公司包括Arrowhead、Alnylam、Ionis、Quark等,巨头公司包括罗氏、阿斯利康、默沙东、GSK、百健、武田、诺华、赛诺菲等。国内瑞博生物、三诺佳邑、百奥迈科、歌礼等也已开始RNAi领域的靶点发现、临床前、临床一期研究。

根据Grand View Research发布的报告,2018-2025年,全球反义RNA和RNAi治疗药物市场规模预计将以8.6%的复合年增长率(CAGR)增长,预计在2025年将达到18.1亿美元。